الى أي درجة يمكن للبنوك الخليجية مواجهة وباء كورونا وصدمة أسعار النفط؟

ستضع جائحة فيروس كورونا وانهيار أسعار النفط أرباح البنوك المصنفة في دول مجلس التعاون الخليجي تحت الاختبار. ذكرت مؤسسة S&P Global Ratings أن أرباح البنوك المصنفة والاحتياطي من المخصصات المكونة التي جمعتها على مدى السنوات الماضية ستساعدها على تحمل المرحلة الصعبة الحالية. حيث تتمتع معظم البنوك المصنفة من قبل مؤسسات التصنيف الائتمانية في دول مجلس التعاون الخليجي بربحية عالية نسبيًا، ولديها سياسات متحفظة في حساب مخصصات خسائر القروض والتحكم بها. على سبيل المثال في الكويت، تتخذ سياسات تحفظية مشددة منذ الأزمة المالية عام 2008 كجزء من المتطلبات التنظيمية المحلية لبنك الكويت المركزي و ذلك لضبط أي آثار سلبية مقابل محافظ الإقراض الخاصة بالبنوك المرخصة.

بشكل عام، وفق تقديرات مؤسسات التصنيف العالمية فإن البنوك الخليجية المصنفة يمكن أن تتحمل ما يصل إلى 36 مليار دولار قبل بدء استنزاف قاعدتها الرأسمالية. وهذا يتوافق مع ما يقارب ثلاث أضعاف الخسائر الطبيعية المتوقعة.

تجري مؤسسة التصنيف دراسة على عينة من 23 بنكًا تجاريًا مصنفًا في دول مجلس التعاون الخليجي حيث بلغ إجمالي أصول هذه البنوك في نهاية العام 2019 مبلغ 1.5 تريليون دولار.

تم التركيز في الدراسة على محافظ الإقراض و مدى ما يرتبط بها من مخصصات إضافية مقابلها. بالنظر إلى أن البنوك الخليجية التي يتم تقيمها تتخذ سياسات تحفظية واضحة مقابل جودة محافظها الاستثمارية، كما أن الدراسة تتوقع أن بعض هذه المحافظ ستستفيد من مكاسب رأسمالية مع أول تحول إيجابي في ظروف السوق.

في ظل حالة عدم اليقين حول معدل انتشار وذروة تفشي فيروس كوفيد COVID-19. حيث أدت التدابير الحكومية في دول الخليج في محاولة لاحتواء الفيروس الى بدء حالة من الركود.

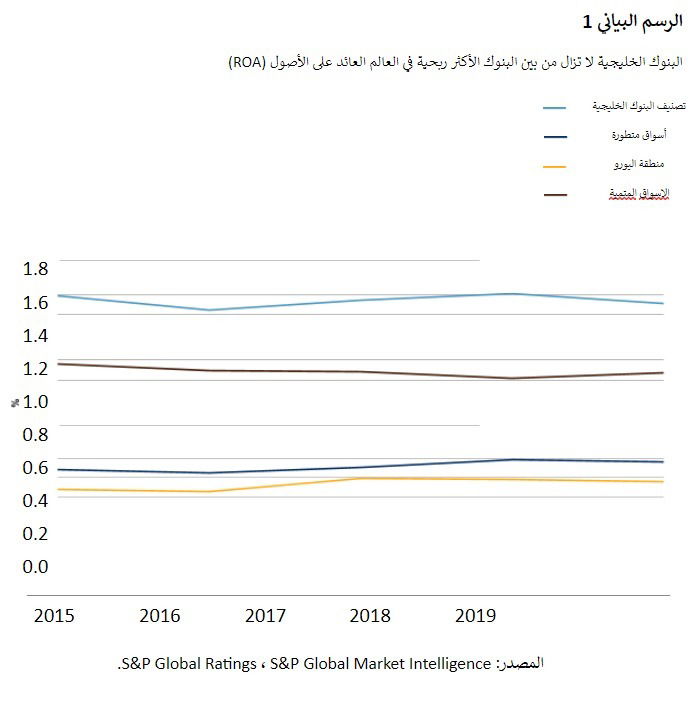

البنوك المصنفة في دول مجلس التعاون الخليجي تحقق أرباحًا عالية على الرغم من انخفاض نسبي طفيف خلال العامين الماضيين، إلا أن الربحية لا تزال تعتبر إيجابية إذا ما قارناها مع المعدلات الدولية بشكل عام .

هناك ثلاثة عوامل تفسر هذه الربحية القوية:

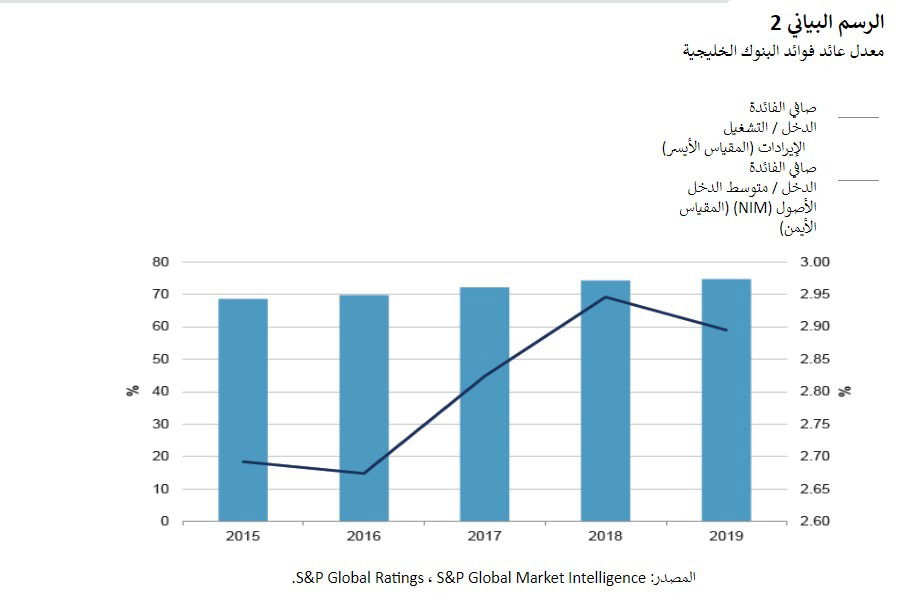

في نهاية العام 2019 ، بلغ هامش الفائدة الصافي للبنوك الخليجية 2.9٪. علاوة على ذلك، لا تزال عائدات البنوك الخليجية المصنفة تتجه نحو إيرادات الفوائد، حيث مثلت ثلاثة أرباع إجمالي الإيرادات في نهاية العام 2019 (انظر الرسم البياني 2).

الإيرادات التي لا ترتبط بالفوائد تأتي من مصادر الدخل المستدامة مثل الرسوم والعمولات (ويرتبط الكثير منها ببدء القرض أو صرف العملات الأجنبية) بمساهمة محدودة من الدخل المتقلب المرتبط بالسوق.

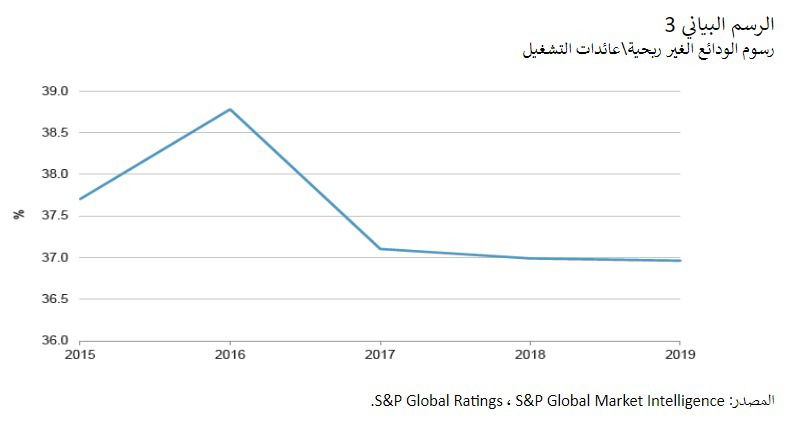

إن كفاءة البنوك قوية للغاية. بلغ متوسط نسبة التكلفة إلى الدخل للمصارف الخليجية المصنفة 37٪ في نهاية عام 2019. ويوضح هذا المستوى انخفاض تكلفة العمالة، وغياب الضرائب والمساهمات الاجتماعية (باستثناء مواطني دول مجلس التعاون الخليجي) و المنهج الصارم تجاه التحكم في التكاليف من خلال شبكات الفروع الصغيرة والاستفادة من التكنولوجيا لخدمة العملاء.

ما هو مسار الربحية المتوقعة في 2020 ؟

من المتوقع أن تتدهور ربحية البنوك في عام 2020 ، بسبب الضربة المزدوجة لـ COVID-19 وانخفاض أسعار النفط. وذلك لأن النمو التمويلي سيظل محدودًا، و اتجاه تركيز البنوك للحفاظ على مؤشرات مرتفعة لجودة الأصول أكثر من الاستثمار في أصول جديدة. كما نعتقد أن هامش الفائدة سينخفض، نظرًا لانخفاض أسعار الفائدة وهيكل بنية تمويل البنوك الخليجية المصنفة مع مساهمة كبيرة من الودائع التي لا تنطوي على فوائد.

يعتقد أن إجراءات الدعم التي سنتها حكومات دول مجلس التعاون الخليجي ستؤخر هذه المشكلة، وذلك في حالة عدم اتخاذ تدابير إضافية. ومع ذلك ، فينتظر من البنوك الاستمرار في الاستفادة من قاعدتها منخفضة التكاليف نسبيًا ومبادراتها في توفير التكاليف الإضافية المحتملة اعتبارًا من عام 2021. حيث أعلنت بعض البنوك عن إجراءات تحفظية على التوظيف ابتداء من نهاية عام 2020.

كما انه من المرجح أن تدعم عائدات الاستثمار الحد الأدنى لبعض البنوك هذا العام حيث أن انخفاض أسعار الفائدة يزيد من القيمة السوقية لهذه الأدوات و التي من الممكن أن نشهد عمليات بيع لها، وبالتالي تحقيق مكاسب و عوائد.

تفترض الدراسة أن احتواء الفيروس COVID-19 واستئناف النشاط الاقتصادي سيحدث بحلول الربع الثالث من عام 2020. لكن ان استغرق ذلك وقتًا أطول، فهذا يعني انخفاض كبير في الربحية وقد تسجل الخسائر لدى بعض البنوك.

كم من الوقت يمكن أن تصمد البنوك المصنفة؟

بناءً على الدراسات السابقة حول خسائر الائتمان خلال فترات الانكماش الاقتصادي، يعتقد أن البنوك الخليجية المصنفة من الممكن أن تصمد بشكل نسبي مناسب بشريطة عدم تدهور الأوضاع و تعطل الأعمال أكثر مما هو عليه خلال هذه الفترة ، و من الممكن ان تحتاج النتائج السلبية الى ثلاث سنوات حتى تظهر ابشكل واضح في البيانات المالية، هذا التوقع يأتي وسط فرضيات ثابتة في قياس عدة عوامل من واقع بيانات تاريخية لازمات انكماش سابقة، لكن من الممكن أن تتغير هذه الأرقام بشكل سلبي جدا في حال استمرار تعطيل الأنشطة الاقتصادية.

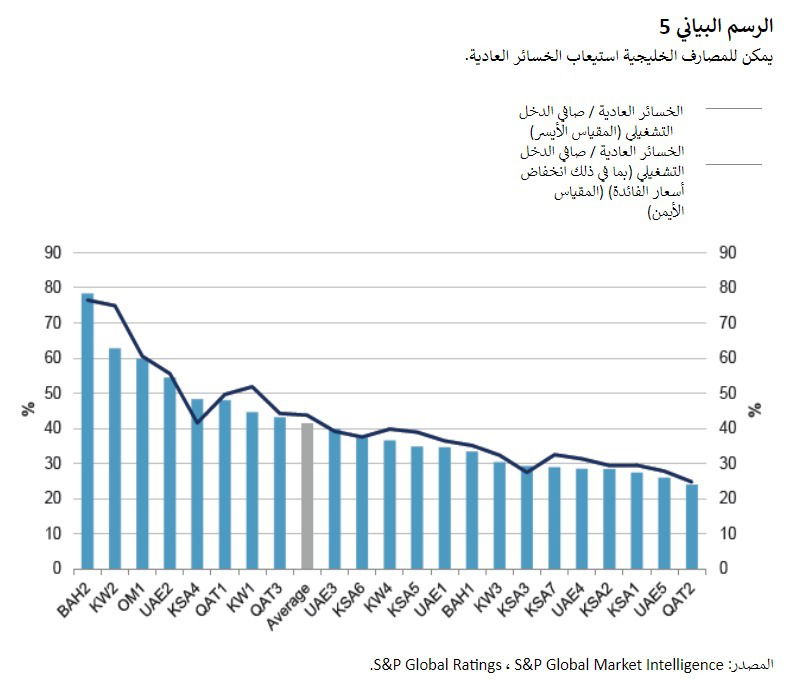

البنوك المصنفة لديها قدرة كافية لاستيعاب الخسائر العادية

في نهاية العام 2019، كانت جميع البنوك الخليجية المصنفة قادرة على تغطية الخسائر العادية باستخدام صافي دخل التشغيل. يظل هذا ساريًا حتى إذا وضعنا في الاعتبار تأثير انخفاض أسعار الفائدة بمقدار 100 نقطة أساس (bps) كما أفادت البنوك.

خلال الأسابيع الماضية، لاحظنا تحركات كبيرة من البنوك المركزية الرائدة لموازنة الآثار السلبية لـ COVID-19 على الاقتصاد العالمي. على سبيل المثال قام مجلس الاحتياطي الفيدرالي الأمريكي بتخفيض أسعار الفائدة بمقدار 150 نقطة أساس، وقد عكست البنوك المركزية في دول مجلس التعاون الخليجي هذا التخفيض كلياً أو جزئياً حيث يوجد ربط بين عملاتها والدولار الأمريكي.

في المتوسط، يمكن أن تستوعب البنوك الخليجية 2.7 ضعفًا من الخسائر العادية، لكن هذا يخفي مستوى كبير من الاختلاف بين البنوك. البنوك السعودية هي الأكثر مرونة و البنوك البحرينية هي الأقل مرونة. حيث تظهر البنوك الكويتية مرونة أقل من البنوك في قطر أو الإمارات العربية المتحدة (الإمارات) بسبب تعرضها العالي لقطاع العقارات . كما تتضخم الخسائر العادية للبنوك القطرية بسبب تعرض بعض البنوك الرئيسية فيها لأسواق أكثر خطورة مثل مصر وتركيا.

البنوك الكويتية في المقدمة

إن النظر إلى مستوى التغطية باستخدام الربحية يعطي جانبًا واحدًا من القصة، يمكن الكشف عن الجانب الآخر عن طريق إضافة أو طرح الفائض أو النقص في المخصصات. نحدد هذا على أنه المبلغ الإجمالي للمخصصات المطلوبة أو المحتفظ بها بما يزيد عن نسبة تغطية 100٪. سيظهر التحليل أن الكويت لديها أعلى قدرة على مقاومة أي زيادة في تكلفة المخاطر وأن البحرين وعمان والإمارات العربية المتحدة هم الأكثر ضعفاً في الأزمة الحالية. وهذا يفسر أيضًا لماذا يتوقع أن تظل الأزمة الحالية صدمة ربحية بدلاً من حدث رأسمالي.

الخلاصة المهمة، يمكن للبنوك المصنفة في دول مجلس التعاون الخليجي أن تستوعب 2.7 ضعف من مستوى الخسائر المعيارية دون المساس بقاعدة رأس مالها، وهو ما يتوافق مع مستوى كبير من الضغط .